La plusvalía municipal es probablemente, junto con el IRPF, el impuesto con el que están más familiarizados los españoles. En este artículo te contamos con detalle qué es la plusvalía municipal, quién tiene que pagarla, cómo se calcula y cuáles son los plazos, entre otros aspectos.

¿Qué es la plusvalía municipal?

La plusvalía municipal es como se conoce al “Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana, IIVTNU. Se trata de un impuesto municipal que grava el incremento de valor de los terrenos de naturaleza urbana en el momento en el que se transmiten.

Conviene destacar que el gravamen surge con la trasmisión de los terrenos, haya o no edificación en ellos. Por esto, cuando se trata de la transmisión de una vivienda, lo que se grava es la transmisión del terreno sobre el que está construida y no la edificación en sí.

¿Cuándo se paga la plusvalía municipal?

Las transmisiones que dan lugar a la plusvalía municipal son la venta de un inmueble, su donación, su legado o herencia.

La plusvalía municipal debe ser abonada en los siguientes plazos, a contar desde la fecha en la que tuvo lugar la transmisión:

- En los casos de venta de un inmueble o donación, el plazo será de 30 días hábiles desde la fecha de venta o donación.

- Si se trata de una herencia, el plazo para presentar la plusvalía municipal es de 6 meses desde la fecha de fallecimiento, prorrogables hasta un año.

¿Quién paga la plusvalía municipal?

En el caso más habitual, la compraventa, es el vendedor de la vivienda el que paga la plusvalía municipal.

Cuando se trata de donaciones es el donatario, el que recibe la donación, la persona que tiene que pagar la plusvalía.

Por otro lado, en el caso de las herencias, serán los herederos los que tengan que pagar este impuesto municipal.

¿Cómo se calcula la plusvalía municipal?

Para calcular la cuota que se tiene que pagar por la plusvalía municipal, se aplica el impuesto municipal (es diferente en cada municipio) a la base imponible. Lo que cambió con la nueva ley de 2021 fue cómo se calcula esta base imponible.

¿Cómo se calcula ahora la base imponible de la plusvalía municipal?

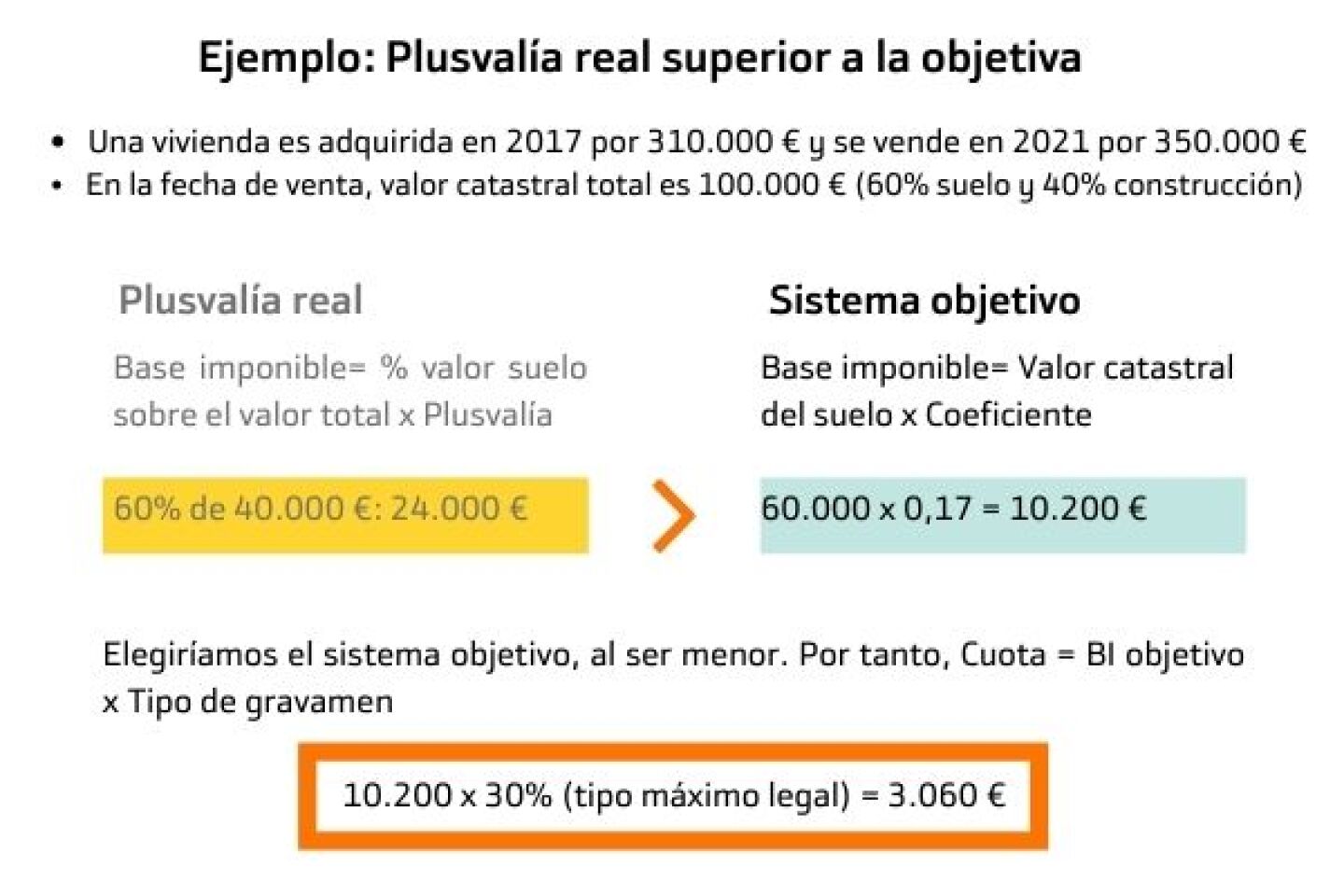

Ahora, a la hora de calcular la base imponible, el contribuyente puede elegir entre:

- La plusvalía real, calculada en base a la diferencia entre el valor de adquisición del terreno y el valor de venta.

- Un nuevo sistema objetivo que reflejará las evoluciones del mercado inmobiliario.

Esta segunda posibilidad permite tributar en función de la plusvalía real obtenida en el momento de la transmisión de un inmueble. Si el contribuyente demuestra que la plusvalía real es inferior a la resultante del método de estimación objetiva, podrá aplicar la real.

Sistema objetivo

En el sistema objetivo, la base imponible del impuesto es el resultado de multiplicar el valor catastral del suelo en el momento del devengo por los coeficientes que aprueben los Ayuntamientos, que en ningún caso podrán exceder de los que se indican a continuación en función del número de años transcurridos desde la adquisición del inmueble:

| Periodo de generación | Coeficiente | | Periodo de generación | Coeficiente |

| Inferior a 1 año | 0,14 | | 11 años | 0,08 |

| 1 año | 0,13 | | 12 años | 0,08 |

| 2 años | 0,15 | | 13 años | 0,08 |

| 3 años | 0,16 | | 14 años | 0,1 |

| 4 años | 0,17 | | 15 años | 0,12 |

| 5 años | 0,17 | | 16 años | 0,16 |

| 6 años | 0,16 | | 17 años | 0,2 |

| 7 años | 0,12 | | 18 años | 0,26 |

| 8 años | 0,1 | | 19 años | 0,36 |

| 9 años | 0,09 | | Igual o superior a 20 años | 0,45 |

Los coeficientes anteriores son actualizados anualmente por Ley teniendo en cuenta la evolución del mercado inmobiliario.

Además, se reconoce la posibilidad de que los Ayuntamientos corrijan hasta un 15% a la baja los valores catastrales del suelo en función de su grado de actualización. Ello garantiza que el tributo se adapte a la realidad inmobiliaria de cada municipio.

¿Qué pasa cuando se trasmite suelo y construcción?

En las transmisiones de un inmueble en los que haya suelo y construcción, la plusvalía real del terreno equivale a la diferencia entre el precio de venta y el de adquisición tras aplicarle la proporción que representa el valor catastral del suelo sobre el valor catastral total.

Estos cálculos podrán ser objeto de comprobación por parte de los ayuntamientos.

Ya no se paga el impuesto de la Plusvalía Municipal si no se obtiene una ganancia

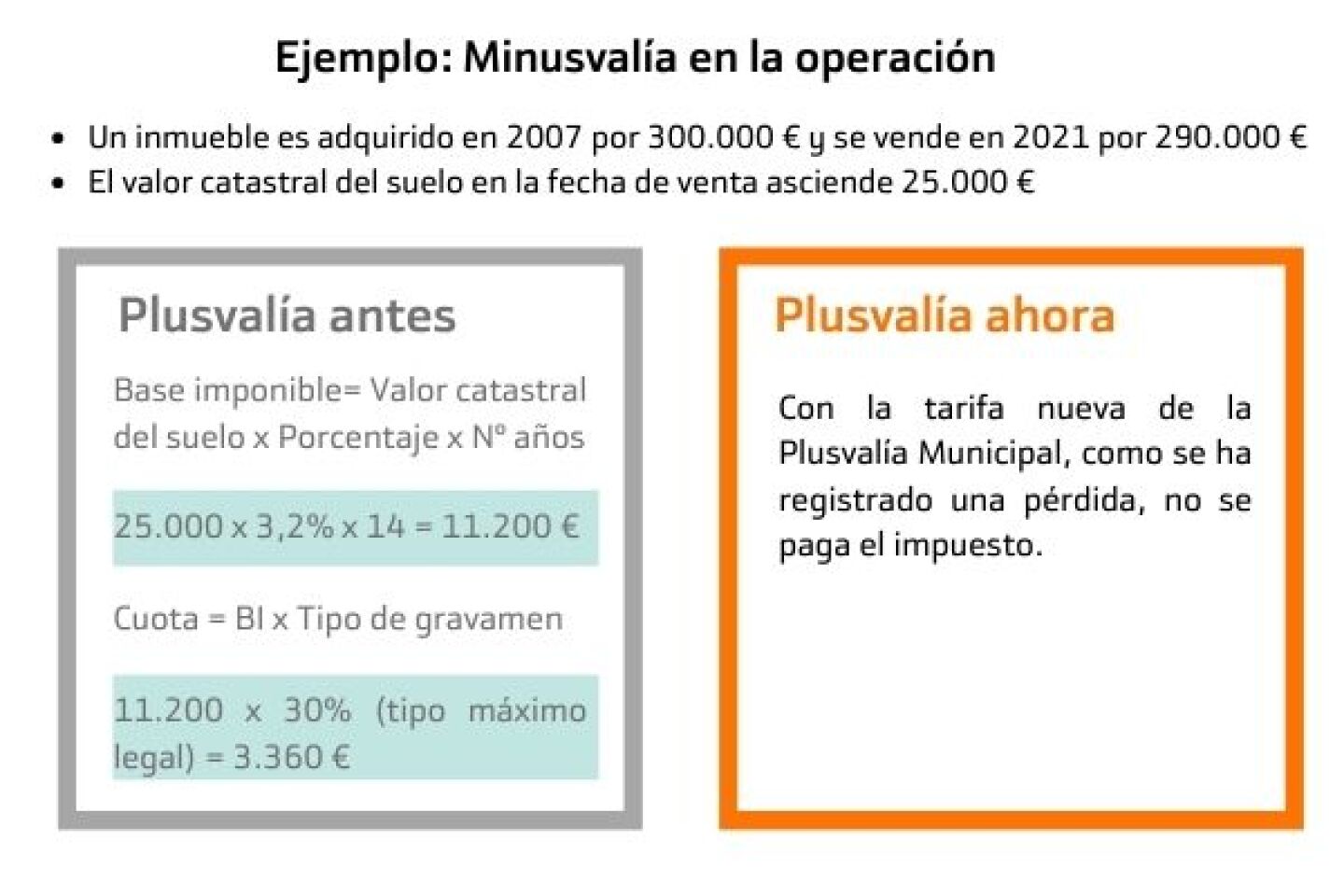

En 2021 se introdujo un nuevo supuesto de no sujeción al impuesto para las operaciones en que se constate, a instancia del contribuyente, que no se ha obtenido un incremento de valor.

El interesado en acreditar la inexistencia de incremento de valor deberá declarar la transmisión, así como aportar los títulos que documenten la transmisión y la adquisición. Para constatar la inexistencia de incremento de valor, como valor de transmisión o de adquisición se tomará el que sea mayor de entre el que conste en el título que documente la operación o el comprobado, en su caso, por los Ayuntamientos.

Las plusvalías generadas en menos de un año ahora tributan

También como novedad de 2021, son gravadas las plusvalías generadas en menos de un año, es decir, las que se producen cuando entre la fecha de adquisición y de transmisión ha transcurrido menos de un año y que, por tanto, pueden tener un carácter más especulativo.

Nuevos coeficientes de la plusvalía municipal para 2023

Los Presupuestos Generales del Estado (PGE) de 2023 incluyen una actualización de los coeficientes máximos que se aplican al cálculo de la plusvalía municipal. Este es el cuadro de los cambios donde se pueden apreciar subidas y bajadas:

| Periodo de generación | Coeficiente 2022 | Coeficiente 2023 |

| Inferior a 1 año | 0,14 | 0,15 ⇑ |

| 1 año | 0,13 | 0,15 ⇑ |

| 2 años | 0,15 | 0,14 ⇓ |

| 3 años | 0,16 | 0,15 ⇓ |

| 4 años | 0,17 | 0,18 ⇑ |

| 5 años | 0,17 | 0,18 ⇑ |

| 6 años | 0,16 | 0,19 ⇑ |

| 7 años | 0,12 | 0,18 ⇑ |

| 8 años | 0,1 | 0,15 ⇑ |

| 9 años | 0,09 | 0,12 ⇑ |

| 10 años | 0,08 | 0,10 ⇑ |

| 15 años | 0,12 | 0,10 ⇓ |

| 17 años | 0,20 | 0,17 ⇓ |

| 18 años | 0,26 | 0,23 ⇓ |

| 19 años | 0,36 | 0,29 ⇓ |

| 20 años o más | 0,45 | 0,45 = |

Sobre estos cambios hay que aclarar:

- Solo se aplicará en los ayuntamientos que así lo decidan ya que son coeficientes máximos, es decir que si un ayuntamiento los tiene menores los puede dejar como están y si los tiene mayores, los debe de bajar.

- Como se puede ver en el cuadro anterior, se incluyen subidas y bajadas de los coeficientes. Se suben los que se aplican en 2023 a las viviendas compradas de hace cinco a hace 13 años, y se bajan los de las adquisiciones anteriores a 2009.

Bonificaciones y deducciones

Los ayuntamientos pueden tener bonificaciones de hasta el 95% de la cuota del impuesto, en las herencias en línea directa (cónyuge, descendientes y ascendientes).

Algunos ayuntamientos, no todos, más bien pocos, tienen estas bonificaciones y convine informarse si en la población de cada uno las hay.

La Plusvalía municipal y el IRPF

Si la plusvalía municipal la pagó el vendedor, su importe lo podrá descontar en la declaración del IRPF como una ganancia patrimonial menor.

Si la plusvalía municipal la pagó el comprador (cosa muy poco frecuente), lo añadirá al precio de adquisición.

Fuente. Bankinter